El portafolio RVW: "Quedarse dormido" 20 años y despertar con 7 veces más riqueza

17 Marzo 2022

Gustavo Mota

Los últimos meses en los mercados financieros han sido alarmantes para todos. El mercado de capitales internacional, ha tenido bajas no vistas hace muchos años. Para muestra los índices estadounidenses como el Dow Jones están en lo que se conoce como “zona de corrección” con - 9.85% desde el inicio de año, mientras que el S&P muestra una corrección de 11.3% al día de hoy. El miedo y la desconfianza se apodera de los mercados enmarcado en los ajustes a las perspectivas de crecimiento dadas las condiciones de inflación, la inminente subida de tasas de interés así como los problemas geopolíticos y su impacto en la cadena de suministros, energía y confianza global.

En medio de esta incertidumbre, que se propaga como pánico colectivo, vale la pena preguntarse: ¿De verdad los riesgos son representativos del riesgo a largo plazo de mis inversiones? El miedo es una reacción natural del comportamiento, ha sido útil en tiempos de preservación, ¿Pero realmente nos ayuda cuando se trata de evaluar racionalmente las probabilidades de nuestros patrimonios a largo plazo? Cuál es la mejor manera de ver las cosas? A continuación una pista.

Los portafolios y el inocente cuento de Washington Irving

Una práctica común de muchos inversionistas es buscar fuentes de comparación como ver en qué están invirtiendo otros, entre ellos suelen voltear a las las formas 13F en busca de pistas en la información que declaran los más grandes inversionistas del mundo. Muchos replican lo que Warren Buffet compró en el último Q, mientras que otros buscan vulnerabilidades como en la famosa saga de Game Stop (que a propósito cumplió ya un aniversario). En fin, un cliente me preguntaba que cuál podría ser un buen portafolio modelo, a lo que le contesté: “el de Rip Van Winkle”, extrañado me preguntó que cuál era ese y le dije: “Aquel que inviertes y lo vuelves a ver dentro de 20 años”.

Para los que les gustan los cuentos, aquí va uno:

Escrito por el autor estadounidense Washington Irving alrededor de 1819, este cuento relata la historia de Rip Van Winkle, un aldeano viviendo en las montañas de Catskill al sureste de Nueva York en el periodo previo a la Guerra de Independencia Estadounidense. Resulta que Van Winkle, queriendo escapar de las molestias del hogar se va con su perro por las montañas y debido a que bebe un licor que le invitan, se queda dormido durante 20 años. Al despertar, alaba al Rey Jorge III pero lo que no sabe es que Estados Unidos ya no es una colonia británica, sino una nación independiente.

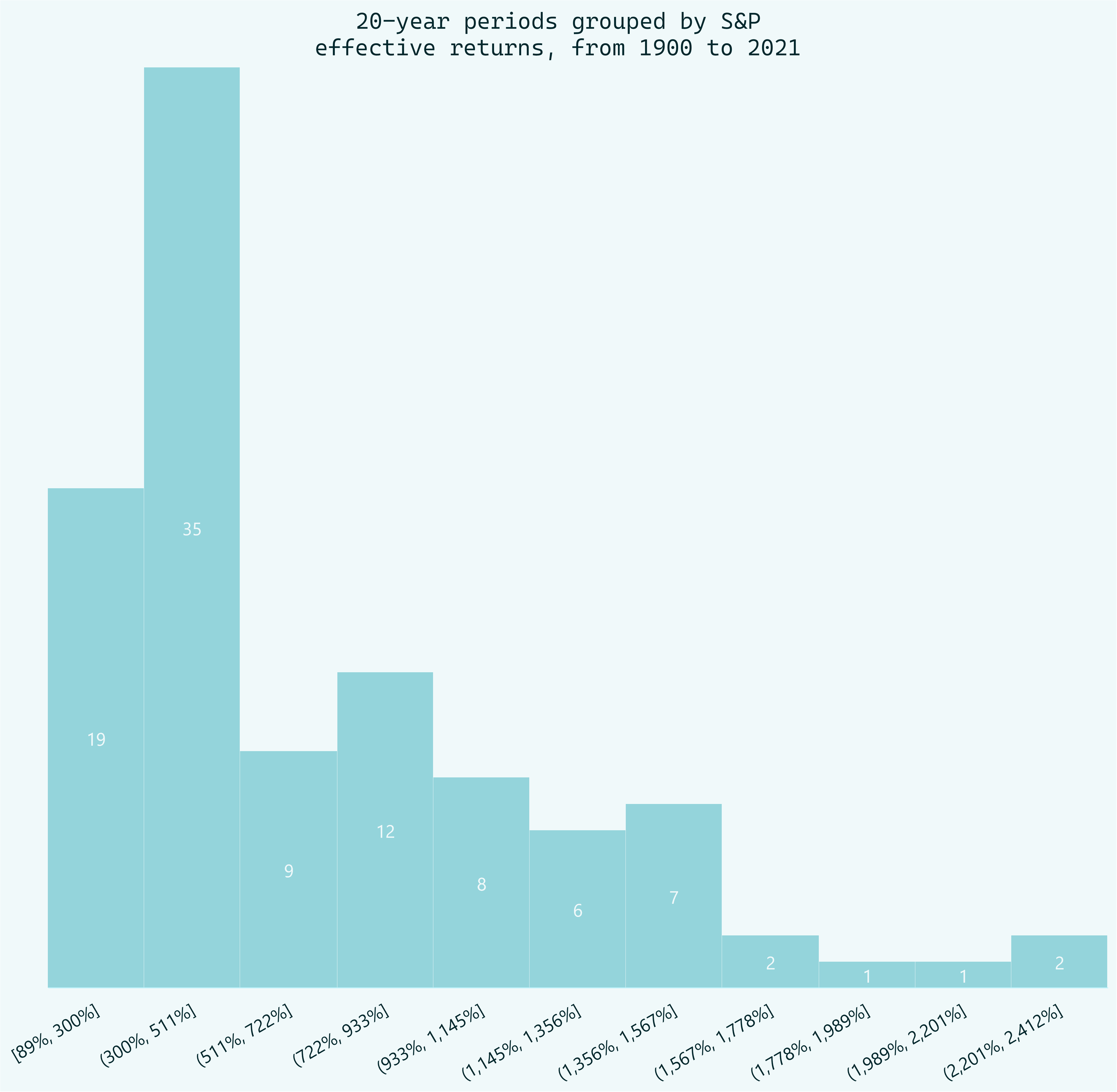

Un par de curiosos economistas extrapolaron esta idea al mercado de valores. Resulta, que no existe periodo de 20 años en toda la historia del mercado, en el que no se hayan producido retornos positivos. En otras palabras, no hay mal que dure 20 años, no hay 20 malo; o no existe tal cosa como 20 años de mala suerte.

Para muestra, el siguiente gráfico:

Fuente: Indexy Research con datos de https://www.officialdata.org/

Sorprendentemente, no existe dicenio (Término para definir periodos de 20 años) en donde exista retorno negativo. El menor de estos retornos es de 89% efectivo, lo que equivale a una tasa de retorno compuesto acumulado de 3.22% anual. Esto sucedió en el periodo de 1928 a 1948, el cual enmarca exactamente los peores años de la crisis de los años 30. De los años 50’s al presente, no existe periodo de 20 años cuya tasa anual de retorno sea menor a 7.5%

Fuente: Indexy Research con datos de https://www.officialdata.org/

Esta observación se hizo al estudiar el componente conductual de "poder contar el dinero" todos los días, lo cual significa que mientras podamos ver nuestras inversiones a diario, estaremos tentados a: ataques de pánico si algún día vemos caer el valor de nuestras inversiones, o sacarlo antes de tiempo pensando que ya no puede crecer más, o usarlo para un gusto que de otra manera no hubiéramos podido pagar, olvidando el objetivo que teníamos que talvez era más importante.

La moraleja es clara: Invertir siempre será rentable en el largo plazo, y la gran mayoría de veces son nuestros impulsos o reacciones las que tienden a ponernos trampas en el proceso de crecer financieramente. Así que como Rip Van Winkle, siembra tu semilla financiera y "olvídate" de el 20 años, tal como si te hubieras echado a dormir. No olvides por su puesto hacer tus ahorros periódicos, Indexy se encarga de cuidarlo y re-balancearlo para que cuando "despiertes" hayas visto crecer tu patrimonio en cantidades que ni te imaginabas.

El componente (y la cura) emocional

Es evidente que el ejemplo anterior representa una sobre-simplificación. Hay otros factores en juego, como el cuidado y rebalanceo de las inversiones. Sin embargo, la lección que intenta dar es que por configuración mental, nos asociamos a nuestro patrimonio con “el estómago” y no con “el cerebro”. Es decir, domina siempre el componente emocional en aquello en lo que figuramos como dueños.

Este componente emocional es difícil de quitar, toma tiempo, energía y disciplina hacer a un lado el impulso doliente de ver minusvalías en nuestro patrimonio (puesto que en diferentes niveles de la percepción, es representado como cualquier pérdida o luto). Por el contrario, lo mejor que podemos hacer es volvernos conscientes de él y ajustarnos o buscar medidas acorde a su magnitud. Entre ellas, re-enmarcar la situación es útil, por ejemplo: Supongamos que compro una casa, indudablemente es una inversión a largo plazo de mi portafolio, pero no tengo una serie diaria de datos de cuánto estarían dispuestos la mayoría de los compradores de pagar por ella. Si esa información existiera, no cabe duda que muchísimas veces ese valor disminuiría, simplemente al no estar disponible esta serie de datos, estoy menos tentado a ver la inversión en el corto plazo y confío casi ciegamente en que en el largo plazo representa una buena inversión. En otras palabras, ¡No saldría a vender mi casa solo por saber que durante unos meses pagarían poco por ella! Mismo efecto, con las inversiones, ¿Por qué habría de renunciar a mi patrimonio cuando no se paga el precio justo en el mercado por él?

Otro ejemplo, mejor aterrizado al tipo de activo financiero es el del valor de la AFORE o nuestros fondos de ahorro en la empresa. Sin duda, también estos fondos han disminuido en valor de mercado, pues es un efecto sistémico el del impacto de cualquier fenómeno global, la diferencia es que nuevamente: no tenemos datos diarios (las AFORES reportan saldos mensuales pero prácticamente nadie abre su reporte o estado de cuenta) y tampoco vemos la disposición de estas inversiones en el corto plazo, estamos de alguna manera seguros que va a “mejorar con el tiempo siempre”. Habiendo visto estos ejemplos, ¿Por qué habría de ser diferente con mis portafolios en bolsa y mis objetivos?

Concretamente, estos fenómenos se definen en conceptos que se estudian en economía conductual. Aversión al riesgo, muestra el efecto de que asignamos valores asimétricos a las ganancias o pérdidas, es mayor la magnitud en dolor de perder X cantidad de dinero, que la magnitud en placer de ganar esa misma X cantidad. Esto explica por qué nos vuelve mucho más impulsivos el ver un portafolio con minusvalías que verlo con ganancias. Por otro lado, el “contar el dinero antes de acabar la partida” está relacionado a sesgos cognitivos mezclados con miedo en donde ponderamos la información de corto plazo, o buscamos la manera de confirmarnos el peor escenario. Emocionalmente se relaciona con el sesgo de propiedad en donde valoramos más lo que ya tenemos o “habíamos ganado” que lo que estamos por ganar.

Vencer los impulsos conductuales relacionados con el dinero es difícil, sin embargo para este caso en específico algunas soluciones son: como se mencionó anteriormente, hacerse preguntas como ¿Esto realmente significa una señal de venta? ¿Estoy asignando correctamente las probabilidades o estoy actuando de manera impulsiva? Por otro lado, informarse es muy importante, vencemos simplificaciones del cerebro en la medida en la que aprendemos a integrar información correctamente, por lo que leer y buscar opiniones objetivas es ideal en estos escenarios. Finalmente, buscar ayuda a través de un asesor externo ayuda a ampliar la perspectiva, también existen herramientas para no perder de vista la sistematización de las inversiones. En Indexy podemos ayudarte con cada uno de estos pasos, no dudes en buscarnos.

Fuentes:

- Heuristics and Biases: The Psychology of Intuitive Judgment. (2002). United Kingdom: Cambridge University Press.

- Irving, W. (1820). The Sketch Book of Geoffrey Crayon. New York: C. S. Van Winkle.

- Kahneman, D., & Mielke Chamorro Joaquín. (2020). Pensar rápido, Pensar Despacio. Debate.

- Thaler, R. H. (2018). Un Pequeño Empujón (Nudge): El Impulso Que Necesitas Para Tomar Mejores Decisiones Sobre Salud, Dinero Y Felicidad. Mexico: Taurus.

Más notas